Mieteinnahmen versteuern in Österreich: In diesem Beitrag erklären wir dir, wie Mieteinnahmen in Österreich bei natürlichen Personen besteuert werden und worauf du bei deiner Steuererklärung achten musst, wenn du Einnahmen aus Vermietung und Verpachtung hast.

Unsere Steuerexpert:innen arbeiten in unserer Kanzlei im Zentrum von Graz und online für Kundinnen und Kunden in ganz Österreich. Unser flexibles Angebot findest du bei unseren Dienstleistungen.

Florian Kiegerl

Steuerberater

Wie hoch ist die Steuer bei Vermietung in Österreich?

Einkünfte aus der Vermietung und Verpachtung werden in Österreich mit dem normalen Einkommensteuersatz versteuert.

Das bedeutet, dass alle deine Einkünfte, egal ob aus Vermietung, einem normalen Angestelltenverhältnis oder z.B. aus einer Vortragstätigkeit zusammengezählt werden und darauf dann der sogenannte Stufentarif (das ist der progressive Einkommenssteuersatz) zur Anwendung kommt.

Das heißt auf den ersten Teil (für 2024 bis EUR 12.816,-) bezahlst du 0% Steuer, dann in der nächsten Stufe 20%. Je nach Höhe deines Einkommens zahlst du bis zu maximal 50% bzw. in Ausnahmefällen 55% an Steuer.

Wie viel Steuer auf private Mieteinnahmen in Österreich?

Für deine Einkünfte aus Vermietung hängt der Steuersatz also vor allem von deinen anderen Einkünften ab. Verdienst du z.B. als Angestellte:r bereits sehr gut, fallen deine zusätzlichen Vermietungseinkünfte in eine höhere Tarifstufe, als wenn du weniger verdienen würdest.

Beispiel

Du verdienst im Jahr EUR 14.000,-

Dann zahlst du für die ersten EUR 12.816,- einen Steuersatz von 0% und nur für den Teil darüber 20%.

In diesem Fall wäre dies eine Steuerlast von EUR 236,80. Dies ergibt sich aus 20% von EUR 1.184,- sowie EUR 12.816,- an steuerfreien Einkünften

Grundsätzlich sind die meisten Wohnungsvermietungen oder Vermietungen einzelner Ferienwohnungen ohne große Zusatzleistungen als Einkünfte aus Vermietung und Verpachtung zu versteuern.

Wie viel an Mieteinnahmen ist in Österreich steuerfrei?

Für Mieteinnahmen gibt es keinen eigenen Steuerfreibetrag oder eine Grenze, bis zu der keine Steuer anfällt. Wenn du ansonsten keine Einkünfte hast und nach Abschreibungen und absetzbaren Ausgaben (siehe nächster Abschnitt) unter EUR 12.816,- bleibst, dann beträgt dein Steuersatz nach dem normalen Einkommensteuertarif 0%.

Was ist bei der Vermietung in Österreich steuerlich absetzbar?

Du darfst in deiner Steuererklärung natürlich Ausgaben für die Wohnung, die du vermietet hast, steuerlich absetzen. Typische Ausgaben sind Betriebskosten, Wartungsarbeiten, Maklergebühren, Kreditzinsen und Abschreibungen.

Tipp:

Alle Ausgaben, die du von der Steuer absetzen möchtest, musst du mit Belegen und Zahlungsnachweisen dokumentieren. Diese Dokumentation ist aufzubewahren, damit bei einer eventuellen Steuerprüfung in den Folgejahren alles nachweisbar ist.

Abschreibungen beinhalten, dass ein Teil der Anschaffungs- oder Herstellungskosten einer Immobilie (jedoch nicht des Grundstücks) jedes Jahr abgesetzt werden kann. Wie du den Kaufpreis aufteilst, hängt davon ab, wo das Grundstück liegt.

Wenn du eine Immobilie geschenkt bekommst oder geerbt hast und die Immobilie bereits vermietet war, müssen die Abschreibungen der vorherigen Besitzer:innen üblicherweise fortgeführt werden. Wird eine Immobilie erst Jahre nach dem Erwerb vermietet, müssen fiktive Anschaffungskosten für den Beginn der Vermietung berechnet werden.

Abhängig von den konkreten Sachverhalten bei einem Kauf, einer Schenkung oder einem Erbe, können jedoch unterschiedliche Regelungen gelten. Um die möglichen Abschreibungen in deinem individuellen Fall festzustellen, raten wir zu einem Beratungsgespräch bei einer Steuerberatungskanzlei. Du kannst uns gerne kontaktieren!

Ebenso können Abschreibungen größere Investitionen in eine bestehende Immobilie umfassen. Wenn beispielsweise eine Küche erneuert wird, kann dies über die Nutzungsdauer verteilt abgeschrieben werden. Eine Detailberatung zu möglichen Abschreibungen ist empfehlenswert.

Was nicht von der Steuer abgesetzt werden kann, sind beispielsweise Kosten für ein Arbeitszimmer, um deine Unterlagen zu sortieren oder aufzubewahren.

Wir beraten dich gerne zu den vielen Möglichkeiten von Abschreibungen und Optimierungen bei Vermietung. Vereinbare einfach einen Termin – in unserer Kanzlei im Zentrum von Graz oder Online für ganz Österreich.

Sowohl unsere Termine vor Ort als auch unsere Online-Beratungen können als Steuerberatungsleistungen steuerlich abgesetzt werden.

Wie viel bleibt mir von 1.000,- Euro Miete übrig?

Wie viel von EUR 1.000,- Miete am Ende nach Steuern übrig bleibt hängt zunächst von deinen Ausgaben (siehe oben) ab. Was dann nach Abzug der Ausgaben übrig bleibt, wird versteuert.

Beispiel

Verdienst du als Angestellte:r bereits EUR 70.000,- brutto im Jahr, wäre der Steuersatz für die Mieteinkünfte 48%.

Verdienst du EUR 40.000,- brutto, dann wäre der Steuersatz für die Mieteinkünfte 40%.

Das heißt, wie viel am Ende von deinen Mieteinkünften übrigbleibt, hängt von deinen Ausgaben und deinen anderen Einkünften ab, die deinen Steuersatz mitbestimmen.

Wie versteuere ich Einnahmen aus der Vermietung einer Ferienwohnung?

Einnahmen aus der Vermietung von Ferienwohnungen auf AirBnB oder Booking.com sind in Österreich wie normale Mieteinnahmen mit dem Einkommensteuertarif zu versteuern.

Achtung, die Plattformen sind zur Meldung deiner Daten an das Finanzamt verpflichtet! Vermietest du über eine Plattform und gibst die Einkünfte nicht in deiner Steuererklärung bekannt, ist die Chance hoch, dass das Finanzamt davon erfährt.

Steuer: Was muss ich bei der Vermietung an Angehörige in Österreich beachten?

Die Vermietung an Angehörige ist zu fremdüblichen Konditionen meist ganz normal möglich.

Beachte:

Eine Ausnahme besteht bei der Vermietung an unterhaltsberechtigte Kinder, diese wird steuerlich nicht anerkannt!

Muss ich Umsatzsteuer für meine Mieteinnahmen bezahlen?

Ja, die Vermietung von Wohnungen zu Wohnzwecken ist in Österreich mit 10% Umsatzsteuer zu besteuern.

Ausnahmen gibt es nur, wenn deine gesamten Einnahmen aus selbstständiger oder gewerblicher Tätigkeit im Jahr unter EUR 55.000,- bleiben. Dann kannst du als Kleinunternehmer auch ohne Umsatzsteuer vermieten.

Beachte:

Wenn du mit Umsatzsteuer vermietest, gilt der geringe Steuersatz von 10% nur auf die Miete selbst und wenige andere Ausnahmen.

Der Rest, wie zum Beispiel der Parkplatz, ist mit 20% Umsatzsteuer zu versteuern!

Wenn du Hilfe, beim richtigen Versteuern deiner Mieteinnahmen benötigst, empfehlen wir eine unverbindliche Anfrage auf unserer Webseite zu stellen. Wir können deine gesamte Steuererklärung für dich machen, oder auch nur beratend zur Seite stehen.

Florian Kiegerl

Steuerberater

Unser Angebot gibt es online – für alle in Österreich Steuerpflichtigen, egal wo du gerade bist.

Muss ich den Beginn meiner Vermietung melden?

Ja, du bist nach §120 (1) BAO iVm §121 BAO dazu verpflichtet dem Finanzamt binnen eines Monats ab Beginn deiner Vermietung mitzuteilen, dass du damit begonnen hast. Dasselbe gilt dann auch für die Aufgabe deiner Vermietung.

Du kannst für den Beginn direkt das Formular Verf24 nutzen. Darin musst du neben persönlichen Daten auch angeben, wie viel Gewinn und Umsatz du für die ersten beiden Jahre erwartest. Wenn du dir unsicher bist oder noch Fragen dazu hast, buch einfach einen kurzen Call mit unseren Expert:innen.

Kann ich Verluste aus der Vermietung mit anderen Einkünften ausgleichen?

Ja, das ist grundsätzlich möglich. Wenn du in einzelnen Jahren Verluste bei der Vermietung machst, z.B. weil du eine neue Küche kaufen musstest oder einen längeren Leerstand hattest, kannst du mit diesem Verlust deine Einkommenssteuer senken, die du auf dein sonstiges Einkommen zahlst.

Beachte:

Wenn du über Jahre hinweg mit deiner Vermietung nur Verluste machst, dann kann es sein, dass dich das Finanzamt als „Liebhaberei“ einstuft und deine Verluste streicht. Dies geschieht, wenn du über mehrere Jahre keine Gewinne aus deiner Vermietung erwirtschaftest.

Muss ich auch Verluste aus einer Vermietung in der Steuererklärung angeben?

Verluste aus Vermietung können deine Steuer senken, wenn du sie in deine Steuererklärung einträgst. Verluste aus einzelnen Jahren kannst du üblicherweise in der Steuererklärung geltend machen.

Jedoch, wenn du deine Wohnung vermietest und nach Abschreibungen und laufenden Kosten über mehrere Jahre nie ein Gewinn übrigbleibt, dann gilt das steuerlich als Liebhaberei. Dann darfst du deine Verluste nicht mit anderen Einkünften ausgleichen und musst sie deshalb auch nicht in die Steuererklärung aufnehmen.

Wir empfehlen solche Fälle im Zweifelsfall mit einem Steuerberater bzw. einer Steuerberaterin zu besprechen, um zu klären, wann Verluste in die Steuererklärung eingetragen werden können und wann nicht.

Was passiert, wenn meine Vermietung vom Finanzamt als Liebhaberei eingestuft wird?

Wenn du auch nach mehreren Jahren noch keinen Gewinn mit deiner Vermietung gemacht hast, kann es sein, dass das Finanzamt deine Vermietung als Liebhaberei einstuft. Für dich bedeutet das, dass du die Verluste nicht mit anderen Einkünften, wie zum Beispiel deinem Gehalt als Angestellte:r, ausgleichen darfst.

Das Finanzamt ändert dann auch deine alten Steuerbescheide und verlangt Steuernachzahlungen von dir.

Achtung!

Wenn du zum Beispiel eine Anlegerwohnung mit Umsatzsteuer gekauft hast, und dir die Umsatzsteuer als Vorsteuer vom Finanzamt zurückgeholt hast, dann will das Finanzamt auch die Vorsteuer zurück!

Was passiert, wenn man Mieteinnahmen nicht versteuert?

Wenn du Gewinne aus deiner Vermietung hast und diese vorsätzlich nicht versteuerst, dann ist das Steuerhinterziehung. Wenn das Finanzamt davon erfährt, dann musst du die Steuern samt Zinsen nachzahlen und kannst obendrauf noch eine Strafe bis zum doppelten des Steuerbetrags bekommen.

Um in solchen Fällen einer Strafe zu entgehen, kann nachträglich eine Selbstanzeige beim Finanzamt eingebracht werden. Unsere Expert:innen begleiten Kund:innen immer wieder erfolgreich durch eine Selbstanzeige. Wir empfehlen ein Beratungsgespräch, um die Möglichkeiten zu besprechen.

Du hast noch mehr Fragen zu Steuern und Vermietung in Österreich?

Schick uns eine unverbindliche Anfrage oder vereinbare gleich einen Beratungs-Termin mit unseren Steuer-Expert:innen!

Alle unsere Dienstleistungen kannst du auch Online in Anspruch nehmen, wir richten uns nach dir!

Lies weiter:

Pauschalierung für Kleinunternehmer in Österreich: Bedeutung und Beispiele

Krypto Steuer Österreich 2023/2024: Vollständige und einfache Anleitung!

KESt Verlustausgleich in Österreich: Tipps und Beispiele

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

So gelingt deine Steuererklärung oder Arbeitnehmerveranlagung für Österreich: Alle Infos zum Steuerausgleich 2024 – Fristen, FinanzOnline, Freibeträge, Werbungskosten, und vieles mehr!

Steuerausgleich 2024: Einkommenssteuererklärung, Arbeitnehmerveranlagung, Lohnsteuerausgleich

Die Steuererklärung und Arbeitnehmerveranlagung 2024 bietet dir in Österreich viele Möglichkeiten, Steuern zu sparen. In diesem Beitrag erfährst du, welche Ausgaben du absetzen kannst, um deine Steuerlast zu minimieren.

Enzinger sind deine Steuerexpert:innen in Österreich und helfen dir deine Steuerlast zu reduzieren! Bei Fragen zum Thema kannst du bequem eine Online-Steuerberatung hier buchen.

Welche Art Steuererklärung ist für dich geeignet und wie kannst du diese einreichen? Wir erklären dir erstmal alle Begriffe und die wichtigsten Eckpunkte!

Was ist der Unterschied zwischen Einkommenssteuererklärung und Arbeitnehmerveranlagung?

Wenn du Arbeitnehmer:in bist, Gehalt von deinem Arbeitgeber bzw. deiner Arbeitgeberin erhältst und keinerlei andere Einkünfte erzielst, reicht eine Arbeitnehmerveranlagung – dies ist das Formular L1 – für den jährlichen Steuerausgleich aus. Das ist quasi eine gekürzte Einkommensteuererklärung, die nicht so viele Möglichkeiten bietet, dafür aber auch einfach auszufüllen ist.

Die Arbeitnehmerveranlagung ist bis auf ein paar Ausnahmen freiwillig und kann sogar 5 Jahre rückwirkend gemacht werden: z.B. kann die Arbeitnehmerveranlagung 2024 bis 2029 durchgeführt werden.

Die Abgabe einer Einkommensteuererklärung – das Formular E1 – ist verpflichtend, wenn deine Einkünfte im Jahr 2024 EUR 14.517 übersteigen und du

- neben deinen lohnsteuerpflichtigen Einkünften auch andere Einkünfte über EUR 730 erzielt hast (z.B. aus Vermietung und Verpachtung oder einer Selbstständigkeit)

- Einkünfte aus Kapitalvermögen (Formular E1Kv) erzielt hast, die keinem Kapitalertragsteuerabzug unterliegen (insb. Ausländische Kapitaleinkünfte, u.U. Einkünfte aus Kryptowährungen)

- aus privaten steuerpflichtigen Grundstücksveräußerungen Einkünfte erzielt hast, und diese beim Verkauf noch nicht versteuert wurden.

Einkommenssteuererklärung: Fristen

Die Frist zur Abgabe deiner Einkommensteuererklärung des vorangegangenen Jahres ist der 30. April bei schriftlicher Einbringung bzw. der 30. Juni bei Online-Erklärungen über FinanzOnline. Falls du von einem Steuerberater oder einer Steuerberaterin vertreten wirst, sind sogar noch längere Fristen möglich.

Steuererklärung Österreich 2024: ab wann abgeben?

Hast du Einkünfte aus einer nichtselbstständigen Tätigkeit? Dann kannst du deine Steuererklärung erst dann abgeben, wenn dein Arbeitgeber deine Lohnzettel an das Finanzamt übermittelt hat.

Dein Arbeitgeber macht dies automatisch und hat dafür bis Ende Februar des Folgejahres Zeit. Spätestens ab März 2025 kannst du also deine Steuererklärung 2024 abgeben.

Steuererklärung Österreich Frist: bis wann abgeben?

Grundsätzlich müssen alle, die verpflichtet sind eine Einkommensteuererklärung abzugeben, diese bis 30. April bzw. 30. Juni über FinanzOnline einreichen. Die späteste Frist für die Steuererklärung 2024 ist somit der 30. Juni 2025.

Diese Frist kann allerdings auf begründeten Antrag vom Finanzamt verlängert werden. Ein solcher Antrag kann elektronisch über FinanzOnline eingebracht werden.

Gibst du deine Steuererklärung zu spät ab, kann ein Verspätungszuschlag von bis zu zehn Prozent des vorgeschriebenen Abgabenbetrags verhängt werden, sofern diese Verspätung nicht entschuldbar ist.

Lässt du deine Steuererklärung von einem Steuerberater oder einer Steuerberaterin erstellen, verlängert sich diese Frist bis längstens auf den 31. März des auf den Veranlagungszeitraum zweitfolgenden Kalenderjahres (Abgabe der Steuererklärung 2024 bis spätestens 31. März 2026).

Steuerberater:innen können aufgrund der sogenannten Quotenregelung diese längeren Fristen in Anspruch nehmen. Es handelt sich hierbei um eine Begünstigung, die den Steuerberater:innen mehr Zeit und Flexibilität bieten soll.

Das umfassende Angebot unserer Steuerberatungskanzlei findest du hier – online oder in unserer Kanzlei im Zentrum von Graz – flexibel und persönlich, egal wo du gerade bist!

Achtung! Für Nachzahlungen, die erst nach dem 30.09. festgesetzt werden, verrechnet das Finanzamt allerdings Zinsen, das heißt wir empfehlen dir trotzdem deine Erklärungen so früh wie möglich zu erstellen.

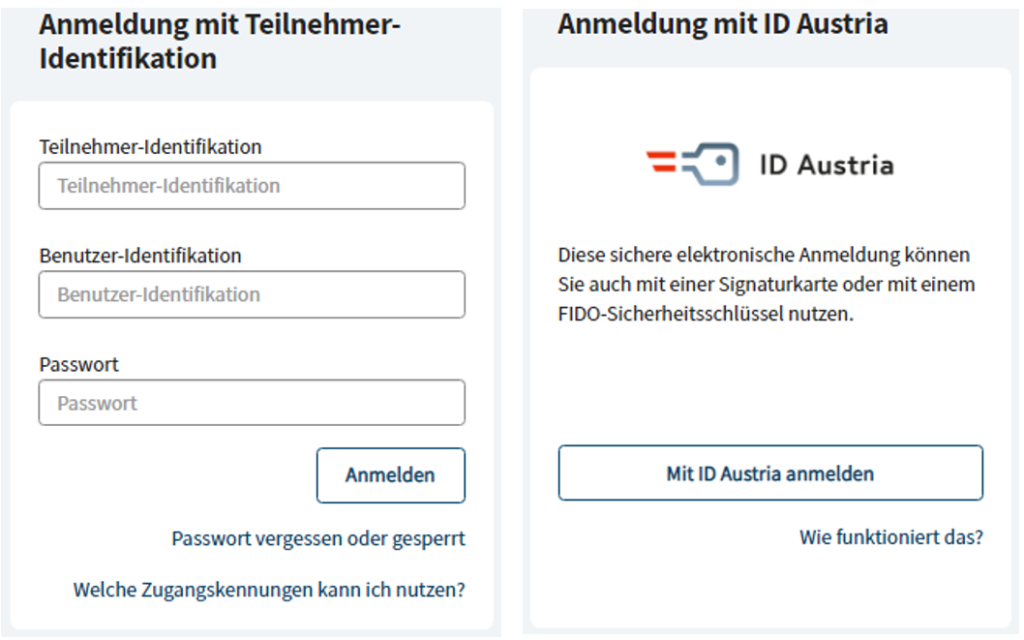

Steuererklärung Österreich online abgeben: FinanzOnline

Was ist FinanzOnline? FinanzOnline ermöglicht dir den elektronischen Zugang zur Finanzverwaltung in Österreich. Alle Steuerzahler:innen, die ihren Wohnsitz in Österreich haben, können FinanzOnline kostenlos nutzen.

Steuererklärungen und andere Anträge können über FinanzOnline jederzeit erledigt werden. Du benötigst dazu nur ein Gerät mit Internetzugang (PC, Laptop, Smartphone…) und Zugangsdaten.

Wo bekomme ich (neue) Zugangsdaten für FinanzOnline?

Du hast mehrere Möglichkeiten zur (Erst-) Anmeldung bei FinanzOnline:

- Mit ID-Austria ohne eigene Registrierung

- Auf finanzonline.at durch Klick auf „Zur Online-Registrierung“

- Schriftlich mittels Formular per Post an das Finanzamt

- Persönlich bei jedem Finanzamt

Wie melde ich mich bei FinanzOnline an?

Du kannst dich bei FinanzOnline ganz einfach durch Eingabe deiner Teilnehmer-Identifikation, Benutzer-Identifikation und deinem Passwort anmelden. Alternativ kannst du dich auch mit ID Austria (ehemals Handy-Signatur) anmelden. Voraussetzung für die Anmeldung ist, dass du die Erstanmeldung bereits durchgeführt hast.

Was ist eine Einkommensteuervorauszahlung und wer muss diese bezahlen?

Als lohnsteuerpflichtige:r Arbeitnehmer:in bekommt man nur den Nettobezug ausbezahlt. Die Lohnsteuer behält der Arbeitgeber bzw. die Arbeitgeberin ein und führt sie an das Finanzamt ab.

Unternehmer:innen unterliegen keinem solchen Steuerabzug. Ihre Einkommensteuer wird nach Ablauf des Jahres veranlagt. Unterjährig müssen auch Unternehmer Vorauszahlungen auf Ihre Einkommensteuer leisten, die Ihnen vom Finanzamt auf Basis der Vorjahre vorgeschrieben werden. Diese Vorauszahlungen sind jeweils am 15. der Monate Februar, Mai, August und November zu entrichten.

Da das tatsächliche Einkommen allerdings erst im Nachhinein endgültig feststeht, kommt es mit der Steuererklärung dann in der Regel zu einer Steuernachzahlung bzw. einer Steuergutschrift.

Zur Schätzung der Höhe der Vorauszahlungen dienen die vorangegangenen Wirtschaftsjahre. Im ersten Geschäftsjahr dient eine Gewinnschätzung als Berechnungsbasis für die Einkommensteuervorauszahlung.

Auch ein:e Arbeitnehmer:in kann eine Aufforderung zur Einkommensteuervorauszahlung bekommen. Das ist zum Beispiel dann der Fall, wenn man mehrere lohn- oder einkommensteuerpflichtige Einkünfte in einem Jahr hat. Dies können z.B. Einkünfte aus mehreren Dienstverhältnissen oder Einkünfte aus Kapitalvermögen oder Vermietung und Verpachtung, die zusätzlich zu einem Gehalt aus einem Dienstverhältnis eingenommen wurden, sein.

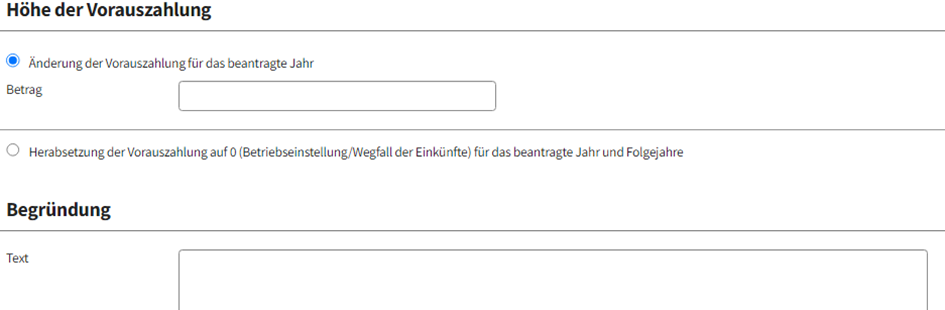

Die Höhe der vorgeschriebenen Vorauszahlungen kann durch einen Antrag bis zum 30.09. des jeweiligen Jahres verändert werden. Das kann in FinanzOnline unter „Weitere Services“ unter dem Punkt „Vorauszahlung“ gemacht werden.

Es öffnet sich ein Fenster, in dem das betreffende Jahr einzugeben ist. Danach ist die Höhe der Vorauszahlung und eine Begründung einzugeben. Mit einem Klick auf „Prüfen und Einbringen“ wird der Antrag an das Finanzamt eingebracht.

Erklärungswechsel beim Finanzamt und in FinanzOnline: Formulare erklärt

Du hast bis jetzt eine Arbeitnehmerveranlagung gemacht und musst nun z.B. aufgrund von Kryptowährungs-Einkünften zur Einkommensteuererklärung wechseln? Falls ja musst du, um deine Einkünfte in der Steuererklärung in FinanzOnline zu erfassen, einen Erklärungswechsel zur Einkommensteuererklärung durchführen.

Das geht ganz einfach über FinanzOnline. Nach der Anmeldung findest du unter „Weitere Services“ unter „Erklärungen“ den Punkt „Erklärungswechsel“.

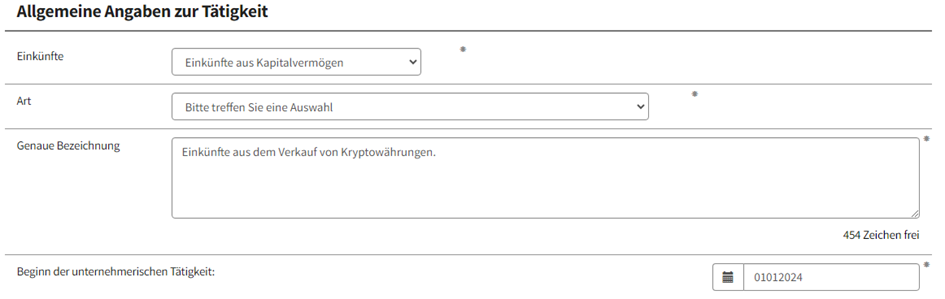

Beispiel: Erklärungswechsel aufgrund von Krypto-Einkünften

Im Drop-Down-Menü „Einkünfte“ musst du nun, im Fall von Krypto-Einkünften, „Einkünfte aus Kapitalvermögen“ auswählen. Als nächsten Schritt musst du die spezifische Art deiner Kapitaleinkünfte angeben. Hier kannst du zwischen „Einkünfte aus der Überlassung von Kapital“ oder „Einkünfte aus realisierten Wertsteigerungen aus Kapitalvermögen“ oder „Einkünfte aus Derivaten“ wählen.

Im Feld „Genaue Bezeichnung“ musst du nun eine kurze Beschreibung deiner Krypto-Einkünfte hinzufügen.

Im nächsten Teil des FinanzOnline Formulars musst du nur deine Anschrift (Land, PLZ, Ort, Straße und Hausnummer) eintragen.

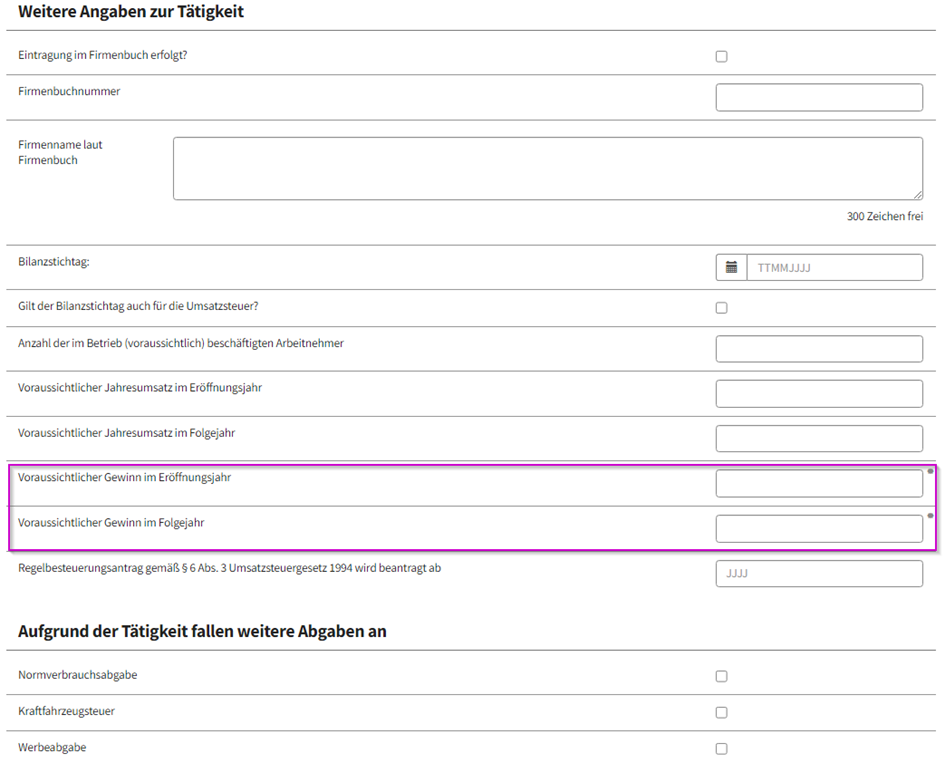

Am Ende musst du noch weitere Angaben zu deinen Krypto-Einkünften machen. Verpflichtend zu befüllen sind hier nur die beiden Felder „Voraussichtlicher Gewinn im Eröffnungsjahr“ und „Voraussichtlicher Gewinn im Folgejahr“. Hier trägst du deinen geschätzten steuerpflichtigen Gewinn aus Kryptowährungen für das laufende bzw. das darauffolgende Jahr eintragen.

Diese Information dient dem Finanzamt dazu, dir auf Basis der mitgeteilten Werte eine Vorauszahlung für die Einkommensteuer vorzuschreiben. Da es sich bei den Werten nur um Schätzungen handelt, kannst du diese im Nachhinein in Form eines Antrags noch anpassen.

Wenn du hierbei Unterstützung benötigst oder andere Steuer-Fragen hast, kannst du jederzeit hier einen Online-Termin mit unseren Expert:innen vereinbaren! Du kannst gerne unsere praktische Online-Steuerberatung für ganz Österreich nutzen – unsere Leistungen sind steuerlich absetzbar, kostentransparent und flexibel.

Steuererklärung Österreich: Freibetrag

Was ist ein Freibetrag? Freibeträge, wie z.B. Werbungskosten oder Sonderausgaben, werden im Rahmen der Steuererklärung von deinem zu versteuernden Einkommen abgezogen und vermindern so die Bemessungsgrundlage für die Berechnung deiner Steuerschuld.

Freibetrag bei Behinderung

Aufwendungen, die durch eine Behinderung entstehen, vermindern die steuerliche Bemessungsgrundlage. Eine Person gilt dann als behindert, wenn der Grad der Behinderung mindestens 25 Prozent erreicht.

Wird kein Pflegegeld bezogen, stehen, abhängig vom Grad der Behinderung, Pauschalbeträge zu. Körperbehinderten, die aufgrund ihrer Behinderung keine öffentlichen Verkehrsmittel benützen können und ein eigenes Kfz besitzen, steht monatlich ein pauschaler Freibetrag von EUR 190 zu. Verfügen sie über kein eigenes Kfz können die tatsächlichen Kosten für Taxifahrten bis max. EUR 153 monatlich geltend gemacht werden.

Des Weiteren gibt es noch pauschale Freibeträge wegen Minderung der Erwerbsfähigkeit und Krankendiätverpflegung.

Werbungskosten Österreich: Was kann man von der Steuer absetzen?

Was sind Werbungskosten in der Steuererklärung? Werbungskosten sind Aufwendungen oder Ausgaben, die in einem objektiven Zusammenhang mit einer nichtselbständigen Tätigkeit stehen und dazu dienen, Einnahmen zu erwerben, zu sichern und zu erhalten, oder Steuerpflichtige unfreiwillig treffen.

Unterschied Steuerabsetzbeträge zu Werbungskosten

Steuerabsetzbeträge sind feste Beträge, die direkt von der berechneten Steuer abgezogen werden. Das bedeutet, sie reduzieren die Höhe der Steuer, die du schuldest, unmittelbar.

Werbungskosten sind Ausgaben, die im Zusammenhang mit deiner beruflichen Tätigkeit entstehen und die von deinem Einkommen abgezogen werden können.

Steuerabsetzbeträge verringern also direkt deine Steuerschuld, während Werbungskosten dein zu versteuerndes Einkommen reduzieren. Beide dienen dazu, deine Steuerlast zu mindern.

Werbungskosten Pauschale Österreich

Arbeitnehmer:innen steht ein Werbungskostenpauschale i.H.v. EUR 132 jährlich zu. Dieses Pauschale wird allerdings bereits in den Lohnsteuertabellen eingerechnet und wird automatisch von der Lohnsteuerbemessungsgrundlage abgezogen. Anfallende Werbungskosten wirken sich daher nur dann steuermindernd aus, wenn sie die EUR 132 übersteigen.

Werbungskosten Beispiele: Homeoffice, Klimaticket, Internet uvm.

Beispiele für Werbungskosten in Österreich sind:

- Home-Office

- KlimaTicket

- Internet

- Laptop

- Handy

- Reisekosten

Werbungskosten wo eintragen: Kennzahlen

In deiner Einkommensteuererklärung gibt es eine eigene Sektion für Werbungskosten. Dort kannst du deine angefallenen Werbungskosten eintragen. Wir nennen dir in den folgenden Abschnitten die Kennzahlen zu den wichtigsten Werbungskosten.

Arbeitsmittel (Kennzahl 169/719)

Hierzu zählen beruflich benützte Gegenstände wie Computer oder Mobiltelefone. Arbeitsmittel, die nicht mehr als 1.000 Euro kosten (2024), gelten als geringwertige Wirtschaftsgüter. Diese geringwertigen Wirtschaftsgüter können im Jahr der Anschaffung zur Gänze steuerlich abgesetzt werden. Dies bedeutet, dass der gesamte Betrag im Jahr der Anschaffung (Bezahlung) als Werbungskosten geltend gemacht werden kann.

Übersteigen die Anschaffungskosten eines mehr als ein Jahr nutzbaren Wirtschaftsgutes 1.000 Euro, dann können sie nur verteilt über die voraussichtliche Nutzungsdauer abgesetzt werden. Davon hast du vielleicht schon als AfA oder Abschreibung gehört.

Digitale Arbeitsmittel wie Computer oder Mobiltelefone werden in der Kennzahl 169 erfasst, während andere Arbeitsmittel wie Kosten für typische Berufskleidung oder Werkzeuge in der Kennzahl 719 erfasst werden.

Fortbildungs-, Ausbildungs- Umschulungskosten (Kennzahl 722)

Fortbildungskosten sind abzugsfähig, wenn bereits ein Beruf ausgeübt wird und die Bildungsmaßnahmen der Verbesserung von Kenntnissen und Fähigkeiten im Job dienen. Im Gegensatz dazu sind Kosten für Ausbildungen immer dann absetzbar, wenn sie zur Erlangung von Kenntnissen dienen, die eine künftige Berufsausübung ermöglichen.

Zum Beispiel können das auch Kosten für ein Studium sein. Kosten für umfassende Umschulungen, die auf die tatsächliche Ausübung eines anderen Berufes abzielen, sind als „vorweggenommene Werbungskosten“ absetzbar. Sie sind auch dann steuerlich zu berücksichtigen, wenn der neue Beruf nicht als Haupttätigkeit ausgeübt wird. Der neue Beruf muss aber zu steuerpflichtigen Einnahmen führen.

Zu den Fortbildungs-, Ausbildungs- Umschulungskosten zählen neben den eigentlichen Kurskosten auch Fahrtkosten und Kosten für Fachliteratur. Kosten für Ausbildungen, die hauptsächlich den privaten Lebensbereich betreffen, sind nicht abzugsfähig. Dazu gehören beispielsweise Kosten für Sportkurse oder Persönlichkeitsbildung. Fortbildungs-, Ausbildungs- und Umschulungskosten werden in der Kennzahl 722 erfasst.

Internet (Kennzahl 169)

Die Kosten für die beruflich veranlasste Nutzung eines privaten Internetanschlusses sind im Ausmaß der tatsächlichen beruflichen Nutzung als Werbungskosten absetzbar. Wenn eine genaue Abgrenzung zwischen beruflicher und privater Nutzung nicht möglich ist, müssen die Kosten geschätzt und ein Privatanteil ausgeschieden werden. Diese Werbungskosten werden um das Homeoffice-Pauschale gekürzt. Die Kosten für Internet können in der Kennzahl 169 erfasst werden.

Home-Office-Pauschale

Arbeitnehmer:innen, die im Jahr 2024 im Home-Office gearbeitet haben, können ein Home-Office Pauschale geltend machen. Pro Arbeitstag im Home-Office werden pauschal 3 Euro als Werbungskosten bei der Arbeitnehmerveranlagung anerkannt.

Dies ist maximal für 100 Tage pro Kalenderjahr möglich. So ergibt sich ein Höchstbetrag von 300 Euro pro Jahr. Voraussetzungen dafür sind, dass es eine Home-Office-Vereinbarung zwischen Arbeitgeber:in und Arbeitnehmer:in gibt und das der Arbeitgeber bzw. die Arbeitgeberin die Anzahl der Home-Office Tage aufzeichnet und über den Jahreslohnzettel an das Finanzamt übermittelt. Ein eigener Antrag ist im Jahr 2024 daher nicht notwendig.

Das Pauschale dient dazu aliquot im Arbeitszimmer zu Hause entstandene Kosten wie etwa anteilige Miete, Strom, Heizung oder auch digitale Arbeitsmittel wie Computer, Telefon etc. abzugelten. Kosten beruflich verwendeter digitaler Arbeitsmittel, die über das Home-Office Pauschale hinausgehen, können weiterhin als Werbungskosten geltend gemacht werden.

Zusätzlich zum Home-Office Pauschale können weitere 300 Euro pauschal für beruflich verwendetes, ergonomisch geeignetes Mobiliar als Werbungskosten geltend gemacht werden. Voraussetzung dafür ist, dass zumindest 26 Tage im Kalenderjahr ausschließlich im Home-Office gearbeitet wurde. Deine Ausgaben für ergonomisches Mobiliar sind in der Kennzahl 158 zu erfassen.

Fahrzeug (Kennzahl 721)

Beruflich veranlasste Kosten für ein privates Kfz können entweder in Form von Kilometergeldern oder im tatsächlich nachgewiesenen Umfang als Werbungskosten berücksichtigt werden. Fahrten zwischen Wohnung und Arbeitsort gelten nicht als beruflich veranlasst, da dafür sowieso der Verkehrsabsetzbetrag zusteht und automatisch von deinem Arbeitgeber berücksichtigt wird.

Das Kilometergeld für PKW beträgt für 2024 0,42 Euro pro Kilometer (ab 2025 0,50 Euro pro Kilometer). Kilometergelder können jährlich für maximal 30.000 beruflich gefahrene Kilometer abgesetzt werden. Zum Nachweis der beruflichen Jahresfahrleistung sollte ein Fahrtenbuch mit Datum, Kilometerstand, Ausgangs- und Zielpunkt sowie dem Zweck der einzelnen Fahrt geführt werden.

Achtung! Wenn dein:e Arbeitgeber:in dir die Fahrtkosten ersetzt, dann darfst du sie nicht noch einmal als Werbungskosten geltend machen!

Fahrrad (Kennzahl 721)

Kosten für beruflich veranlasste Fahrten mit einem privaten Fahrrad können in Form von Kilometergeld abgesetzt werden. Dies gilt jedoch nicht für Fahrten zwischen Wohnung und Arbeitsstätte.

Das Kilometergeld für Fahrradfahrten beträgt 0,38 Euro pro Kilometer (ab 2025 0,50 Euro pro Kilometer). Kilometergelder können jährlich für maximal 1.500 beruflich gefahrene Kilometer abgesetzt werden (ab 2025 für maximal 3.000 Kilometer). Auch hier ist eine genaue Dokumentation der Fahrten wichtig und notwendig.

Reisekosten (Kennzahl 721)

Von einer Dienstreise spricht man dann, wenn Arbeitnehmer:innen über Auftrag eines Arbeitgebers bzw. einer Arbeitgeberin außerhalb des Dienstortes tätig werden. Reisekostensätze für die von einem Arbeitgeber bzw. von einer Arbeitgeberin aus Anlass einer Dienstreise bezahlt werden sind innerhalb bestimmter Grenzen steuerfrei.

Erhalten Arbeitnehmer:innen keine oder nur einen Teil der ihnen zustehenden Reisekostensätze, können sie diese ganz oder zum Teil als Werbungskosten geltend machen. Allerdings muss es sich um eine beruflich veranlasste Reise handeln.

Um eine beruflich veranlasste Reise handelt es sich dann, wenn Arbeitnehmer:innen aus beruflichen Gründen eine Reise über eine größere Entfernung (min. 25 km Fahrtstrecke) unternehmen. Die Dauer der Reise muss dabei im Inland länger als drei Stunden betragen. Fahrtkosten können allerdings bereits bei geringeren Entfernungen und kürzerer Dauer der Reise absetzbar sein.

Eine beruflich veranlasste Reise kann, im Gegensatz zur Dienstreise, auch ohne Auftrag des Arbeitgebers bzw. der Arbeitgeberin gegeben sein. Dies könnte beispielsweise eine Teilnahme an einer Ausbildung zur Erlangung eines neuen Arbeitsplatzes sein.

Neben Reisekosten können auch bestimmte Beträge an Tagesgeldern und Nächtigungskosten als Werbungskosten angesetzt werden. Beruflich veranlasste Reisekosten sind in der Kennzahl 721 zu erfassen.

Du bist dir unsicher bei der Bemessung der Reisekosten, Tagesgeldern oder Nächtigungskosten? Dann buche hier einen Online-Video-Call mit unseren Steuerexpert:innen!

Pflichtbeiträge (Kennzahl 274)

Selbst einbezahlte Sozialversicherungsbeiträge wie z.B. freiwillige Sozialversicherungsbeiträge bei geringfügiger Beschäftigung oder Pflichtbeiträge für mitversicherte Angehörige sind in voller Höhe als Werbungskosten absetzbar. Diese kannst du in der Kennzahl 274 erfassen.

Die wichtigsten Steuerabsetzbeträge in Österreich

Steuerabsetzbeträge sind feste Beträge, die direkt von der berechneten Steuer abgezogen werden. Somit reduzieren sie die Höhe der Steuer, die du schuldest, unmittelbar. Hier folgen die wichtigsten Steuerabsetzbeträge:

Familienbonus Plus

Auf den Familienbonus Plus haben unbeschränkt steuerpflichtige Eltern Anspruch, wenn für ein Kind Familienbeihilfe bezogen wird. Er steht dem Familienbeihilfenbezieher, dem Partner des Familienbeihilfenbeziehers und dem Unterhaltsverpflichteten zu, der für das Kind den gesetzlichen Unterhalt leistet.

Der Familienbonus Plus beträgt für 2024 2.000,16 Euro jährlich (166,68 Euro monatlich) für Kinder bis zum 18. Geburtstag bzw. 700 Euro jährlich (58,34 Euro monatlich) für Kinder über 18 Jahre so lange für dieses Kind die Familienbeihilfe zusteht. Er kann für jedes Kind pro Jahr höchstens einmal zur Gänze berücksichtigt werden und reduziert die zu zahlende Einkommensteuer höchstens auf null.

Der Familienbonus Plus kann entweder unterjährig beim Arbeitgeber oder im Rahmen der Arbeitnehmerveranlagung/Steuererklärung beantragt werden. Er kann des Weiteren entweder von einem Elternteil zur Gänze oder von beiden Elternteilen zur Hälfte bezogen werden.

Verkehrsabsetzbetrag

Der Verkehrsabsetzbetrag beträgt für 2024 463 Euro pro Jahr und dient zur pauschalen Abdeckung der Aufwendungen für Fahrten zwischen Wohnung und Arbeitsstätte. Im Jahr 2024 erhöht sich der Verkehrsabsetzbetrag, je nach Einkommen, um bis zu 790 Euro (Zuschlag). Der Anspruch auf den Verkehrsabsetzbetrag wird automatisch vom Arbeitgeber bzw. der Arbeitgeberin an das Finanzamt gemeldet.

Arbeitnehmer:innen, die weit von ihrer Arbeitsstätte entfernt wohnen oder denen die Benutzung eines Massenverkehrsmittels nicht möglich oder unzumutbar ist, können unter gewissen Voraussetzungen zusätzlich ein Pendlerpauschale als Werbungskosten beantragen. Besteht Anspruch auf ein Pendlerpauschale, besteht ebenso Anspruch auf ein Pendlereuro und der Verkehrsabsetzbetrag erhöht sich unter Umständen auf bis zu 838 Euro.

Pensionistenabsetzbetrag

Pensionist:innen mit einem Einkommen von bis zu 21.245 Euro jährlich haben für 2024 Anspruch auf einen Pensionistenabsetzbetrag von 954 Euro pro Jahr. Der Betrag verringert sich bei einem höheren Einkommen. Zusätzlich besteht die Möglichkeit auf den Anspruch auf einen erhöhten Pensionistenabsetzbetrag von 1.476 Euro für 2024 wenn bestimmte Voraussetzungen erfüllt werden.

Kinderabsetzbetrag

Der Kinderabsetzbetrag beträgt im Jahr 2024 67,80 Euro und wird jedem Steuerpflichtigem gewährt der Familienbeihilfe bezieht. Er soll die Unterhaltsbelastung abgelten und wird gemeinsam mit der Familienbeihilfe ausbezahlt.

Alleinverdiener- und Alleinerzieherabsetzbetrag

Der Alleinverdiener-/Alleinerzieherabsetzbetrag steht grundsätzlich dann zu, wenn mehr als sechs Monate Anspruch auf den Kinderabsetzbetrag besteht. Er beträgt im Jahr 2024 572 Euro für das erste Kind und erhöht sich um 202 Euro für das zweite bzw. um weitere 255 Euro für jedes weitere Kind.

Anspruch auf den Alleinverdienerabsetzbetrag besteht dann, wenn ein Steuerpflichtiger mindestens ein Kind hat und mehr als sechs Monate im Kalenderjahr folgende Voraussetzungen erfüllt:

- verheiratet oder eingetragener Partner mit unbeschränkt steuerpflichtiger Person und nicht dauernd getrennt lebend oder

- mit einer unbeschränkt steuerpflichtigen Person in einer Lebensgemeinschaft lebt und

- der Partner im Jahr 2024 höchstens Einkünfte von 6.937 Euro erzielt.

Der Alleinverdienerabsetzbetrag steht immer nur einer Person zu.

Anspruch auf den Alleinerzieherabsetzbetrag besteht für Personen, die mindestens ein Kind haben und mindestens sechs Monate im Jahr nicht in einer Gemeinschaft mit einem Partner leben und Familienbeihilfe beziehen.

Unterhaltsabsetzbetrag

Gesetzlich unterhaltsverpflichtete Personen haben für 2024 Anspruch auf einen monatlichen Unterhaltsabsetzbetrag von 35 Euro für das erste, 52 Euro für das zweite und 69 Euro für das dritte und jedes weitere alimentierte Kind.

Als gesetzlich unterhaltsverpflichtet gilt, wer für ein nicht haushaltszugehöriges Kind nachweislich den gesetzlichen Unterhalt leistet. Ebenso darf für das Kind weder vom Unterhaltsverpflichteten noch vom Partner im selben Haushalt Familienbeihilfe bezogen werden.

Du hast noch Fragen? Unsere erfahrenen Steuerberater:innen beraten dich gerne in einer Online-Steuerberatung und helfen dir, deinen Steuerausgleich richtig durchzuführen!

Krankheitskosten und außergewöhnliche Belastungen im Steuerausgleich absetzen

Spezielle Aufwendungen und Ausgaben werden als außergewöhnliche Belastungen betrachtet, wenn sie außergewöhnlich sind, zwangsläufig entstehen und die wirtschaftliche Leistungsfähigkeit wesentlich beeinträchtigen.

Außergewöhnlich sind Belastungen dann, wenn diese höher sind als jene Belastungen, die der Mehrzahl der Steuerpflichtigen gleicher Einkommensverhältnisse erwächst. Zwangsläufig sind Aufwendungen dann, wenn man sich ihnen aus rechtlichen oder sittlichen Gründen nicht entziehen kann.

Ob die wirtschaftliche Leistungsfähigkeit wesentlich beeinträchtigt wird, entscheidet ob der individuelle Selbstbehalt überschritten wird oder nicht. Allerdings gibt es auch außergewöhnliche Belastungen (insb. auch bei Behinderungen) bei denen kein Selbstbehalt zu berücksichtigen ist. Das sind z.B. Aufwendungen zur Beseitigung von Katastrophenschäden (Hochwasser, Lawinen, Erdrutsch…) oder der Pauschalbetrag für eine auswärtige Berufsbildung eines Kindes.

Selbstbehalt Krankheitskosten

Außergewöhnliche Belastungen, für die ein Selbstbehalt anfällt sind z.B. Krankheitskosten (Arzt- und Krankenhaushonorare, Kosten für Sehbehelfe, Kosten für Medikamente…), Kostenübernahme für einkommensschwache (Ehe-) Partner, Kurkosten und Begräbniskosten (bis EUR 20.000).

Der Selbstbehalt ist gestaffelt und wird als Prozentsatz von deinem Einkommen berechnet:

| Einkommen | Höhe in Prozent | |

| höchstens | 7.300,00 | 6 Prozent |

| mehr als | 7.300,00 | 8 Prozent |

| mehr als | 14.600,00 | 10 Prozent |

| mehr als | 36.400,00 | 12 Prozent |

Für ein Einkommen von z.B. EUR 45.000 ergibt sich somit ein Selbstbehalt von EUR 5.400. Erst Kosten, die diesen Betrag übersteigen, haben eine Auswirkung auf deine Steuerlast.

Steuerberatungskosten absetzen

Deine Steuerberatungskosten sind zur Gänze und unabhängig von einem Höchstbetrag steuerlich absetzbar. Du musst nur den bezahlten Betrag in der Kennzahl 460 deiner Steuererklärung eintragen und schon wird dieser als Sonderausgabe berücksichtigt.

Spenden steuerlich absetzen

Spenden können als Sonderausgaben steuerlich abgesetzt werden. Seit 2017 werden Spenden automatisch in die jährliche Steuererklärung übernommen. Dabei ist es wichtig, dass du der Spendenorganisation deinen Vor- und Zunamen sowie dein Geburtsdatum bekannt gibst. Die angegebenen Daten müssen hierbei mit den Daten auf deinem Meldezettel übereinstimmen, ansonsten kann deine Spende nicht richtig zugeordnet werden.

Spenden an bestimmte Forschungs- und Bildungseinrichtungen wie Universitäten, Museen sowie an die 4.000 Freiwilligen Feuerwehren und die Landesfeuerwehrverbände in ganz Österreich sind steuerlich absetzbar. Ebenfalls abzugsfähig sind Spenden an Vereine und Organisationen, die sich mildtätigen Zwecken widmen, Entwicklungs- und Katastrophenhilfe leisten oder Spenden für derartige Zwecke sammeln. Diese Vereine und Einrichtungen müssen jedoch vom Finanzamt Wien 1/23 als begünstigte Einrichtung anerkannt worden sein und in der Liste begünstigter Einrichtungen (z.B. Spenden, Kirchenbeiträge bis EUR 600, Versicherungen) aufgeführt sein, um als abzugsfähig zu gelten. Die Liste der spendenbegünstigten Einrichtungen findest du hier.

Bitte achte darauf, dass die Abzugsfähigkeit von Spenden der Höhe nach begrenzt ist. Privatpersonen können Spenden bis zu 10 Prozent ihres Gesamtbetrags der Einkünfte des entsprechenden Jahres als Sonderausgaben steuerlich absetzen. Unternehmen können Sach- und Geldspenden bis zu 10 Prozent ihres Gewinns (vor Berücksichtigung des Gewinnfreibetrags) als Betriebsausgaben abziehen.

Wie gebe ich Kapitalerträge (z.B. Aktien, Dividenden, Kryptowährungen) bei der Steuer an?

Alle Information zur Besteuerung von Kapitalerträgen findest du in unseren Beiträgen:

ETF Steuern in Österreich: Wichtige Infos für Anleger:innen

KESt Verlustausgleich in Österreich: Tipps und Beispiele

Krypto Steuer Österreich: Vollständige und einfache Anleitung!

Steuerstufen Österreich 2024

Dein steuerpflichtiges Einkommen bildet die Bemessungsgrundlage für die Berechnung deiner Einkommensteuer. In Österreich ist das Steuersystem progressiv gestaltet. Je nach Höhe deines Jahreseinkommens sind für die Berechnung der Steuerlast 2024 folgende Tarifstufen anzuwenden:

| 12.816 und darunter | 0 Prozent |

| über 12.816 bis 20.818 | 20 Prozent |

| über 20.818 bis 34.513 | 30 Prozent |

| über 34.513 bis 66.612 | 40 Prozent |

| über 66.612 bis 99.266 | 48 Prozent |

| über 99.266 bis 1.000.000 | 50 Prozent |

| über 1.000.000 | 55 Prozent |

Für ein Einkommen von EUR 45.000 ergibt sich dann folgende Einkommensteuerberechnung:

| 12.816,00 | x 0 Prozent | 0,00 |

| 8.002,00 | x 20 Prozent | 1.600,40 |

| 13.695,00 | x 30 Prozent | 4.108,50 |

| 10.487,00 | x 40 Prozent | 4.194,80 |

| Einkommensteuer 2024 | 9.903,70 | |

Du kannst für die Steuerberechnung gerne unseren Einkommensteuerrechner auf unserer Webseite benützen. Bei Fragen zu Steuern und Steueroptimierung, buch einfach einen Termin bei unserer praktischen Online-Steuerberatung für ganz Österreich – wir richten uns ganz nach deinen Bedürfnissen, egal wo du gerade bist! Die Online-Steuerberatung ist natürlich steuerlich absetzbar.

Du hast noch mehr Fragen zu Steuern?

Schick uns eine unverbindliche Anfrage oder vereinbare gleich einen Beratungs-Termin mit unseren Steuer-Expert:innen!

Alle unsere Dienstleistungen kannst du auch Online in Anspruch nehmen, wir richten uns nach dir!

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Was tut ein Online-Steuerberater in Österreich und worauf sollte man achten?

Was ist ein Online-Steuerberater – wie sieht Online-Steuerberatung in Österreich aus?

Steuerberatung kann in Österreich auch online angeboten werden – natürlich nur von Steuerberatungskanzleien.

Dafür muss vorab eine kurze Indentitätsprüfung der Kund:innen durchgeführt werden gleich wie bei einer Steuerberatung vor Ort, aber auch das ist online gut möglich und dauert nur ein paar Minuten.

Unter Online-Steuerberatung verstehen wir Videocalls, wo wir deine steuerlichen Fragen beantworten.

Was sind die Vorteile eines Online-Steuerberaters oder einer Online-Steuerberaterin?

Die Online-Steuerberatung vereint die individuelle Beratung eines persönlichen Termins vor Ort mit dem Vorteil, dass man sich lange Anfahrtszeiten oder die Parkplatzsuche erspart.

Auch die telefonische Terminvereinbarung kann man oft sich sparen, indem man sich einfach online in einen der frei verfügbaren Zeiträume einbucht.

Viele Menschen möchten oder können sich nicht persönlich mit ihrem Steuerberater oder ihrer Steuerberaterin in einer Kanzlei treffen, um sich steuerlich beraten zu lassen – das kann gesundheitliche oder terminliche Gründe haben, oder man findet es einfach praktischer.

Worauf sollte man bei Online-Steuerberatung achten?

Auch wenn man sich nicht persönlich trifft, achten unsere Berater:innen darauf, eine gute Kundenbeziehung aufzubauen, in der sich die Kundin oder der Kunde wohlfühlt und auf unsere Kompetenz als erfahrene Steuerberatungskanzlei vertrauen kann.

Diskretion und Verschwiegenheit sind auch bei einer Online-Beratung garantiert.

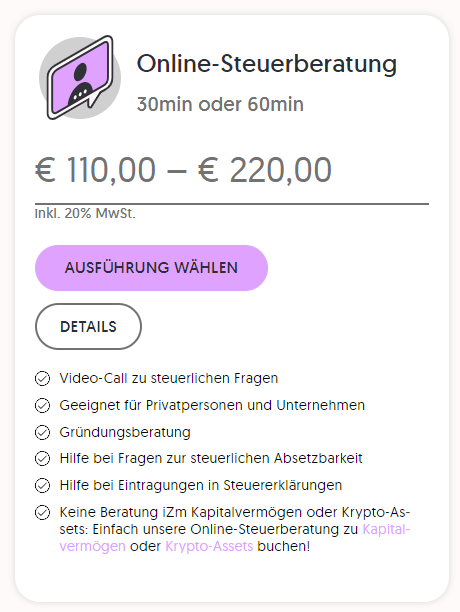

Wie viel kostet ein Online-Steuerberater bzw. eine Online-Steuerberaterin?

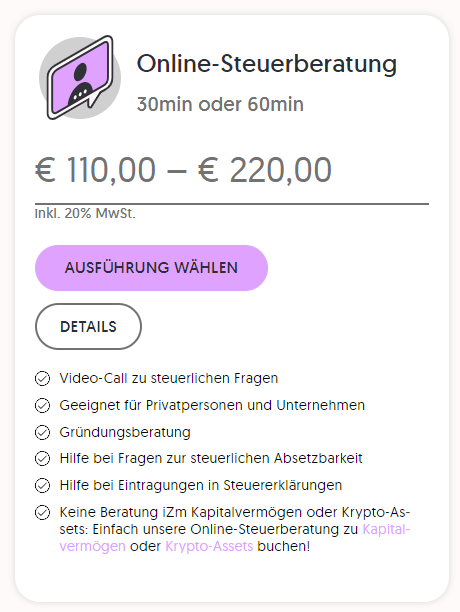

Online-Steuerberatung sollte nicht teurer sein als Steuerberatung vor Ort. Wir bieten beispielsweise eine halbe Stunde Online-Steuerberatung mit unseren Expert:innen um 110 Euro an, einfach buchbar bei unseren Dienstleistungen.

Eine halbe oder ganze Stunde reicht häufig aus – du kannst uns aber auch einfach kontaktieren und wir besprechen, ob ein längerer Termin für deine Situation Sinn macht.

Weitere Kosten entstehen – wie bei jeder Art der Steuerberatung – durch einen konkreten Auftrag, etwa wenn wir für dich oder dein Unternehmen nach einem Videocall auch die Buchhaltung, die Steuererklärung oder den Jahresabschluss erstellen sollen.

Wir arbeiten kostentransparent. Bei unseren Dienstleistungen kannst du Anfragen zu den Kosten vorab stellen und erhältst im Rahmen einer Kostenschätzung einen ersten Überblick.

Können die Kosten eines Online-Steuerberaters in Österreich steuerlich abgesetzt werden?

Natürlich kann auch die Online-Steuerberatung im Rahmen deiner Steuererklärung abgesetzt werden – dafür ist die Ausstellung einer Rechnung nötig, was bei uns automatisch erfolgt.

Mit der sofortigen Bezahlung kannst du die Kosten dann direkt in der Steuererklärung des jeweiligen Jahres steuerlich absetzen.

Mehr Infos und unsere Online-Steuerberatung findest du hier!

Lies weiter:

Pauschalierung für Kleinunternehmer in Österreich: Bedeutung und Beispiele

Krypto Steuer Österreich 2023/2024: Vollständige und einfache Anleitung!

KESt Verlustausgleich in Österreich: Tipps und Beispiele

Steuer auf Vermietung in Österreich: Das musst du wissen!

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.